Risiko und Finanzierungsstruktur bei Internationalen Projektfinanzierungen

Summary

Excerpt

Table Of Contents

- Cover

- Titel

- Copyright

- Autorenangaben

- Über das Buch

- Zitierfähigkeit des eBooks

- Abstract

- Inhaltsverzeichnis

- 1. Einleitung

- 1.1 Problemstellung sowie realwirtschaftliche und wissenschaftliche Relevanz

- 1.2 Forschungsfragen und Zielsetzung

- 1.3 Methodischer Zugang

- 1.4 Aufbau der Dissertation

- 2. Kernthemen der Internationalen Projektfinanzierung

- 2.1 Definitionen und Charakteristika der Internationalen Projektfinanzierung

- 2.2 Die Logik der Projektfinanzierung

- 2.3 Beteiligte und Vertragsstruktur der Projektfinanzierung

- 2.4 Aktuelle Daten zu Projektfinanzierung weltweit

- 2.5 Zwischenresümee

- 3. Risiko und Finanzierungsstruktur – eine theoretische Fundierung

- 3.1 Risiken und Absicherungsmöglichkeiten innerhalb der Projektfinanzierung

- 3.1.1 Gängige Risikoklassifizierungen

- 3.1.2 Risikorahmenwerk nach Lessard (1996) und Absicherungsmöglichkeiten

- 3.1.2.1 Länderebene

- 3.1.2.2 Branchenebene

- 3.1.2.3 Projektebene

- 3.1.2.4 Tabellarische Zusammenfassung der Risiken und Absicherungsformen

- 3.2. Auswirkung von Risiko auf die Finanzierungsstruktur

- 3.2.1 Auswirkung von Risiko auf die Fremdkapitalquote

- 3.2.1.1 Überblick über die bedeutendsten Kapitalstrukturtheorien

- 3.2.1.2 Die Trade-Off-Theorie als Untersuchungsrahmen

- 3.2.2 Auswirkung von Risiko auf die Kreditmarge und Laufzeit

- 3.2.2.1 Grundlegende Überlegungen zu Kreditmarge und Risiko

- 3.2.2.2 Das Merton-Modell

- 3.2.2.3 Risiko und Zinsmarge im Merton-Modell

- 3.2.2.4 Die Eignung des Merton-Modells für Projektfinanzierungskredite

- 3.2.3 Gemeinsame Betrachtung der Trade-Off-Theorie und des Merton-Modells

- 3.3 Zwischenresümee

- 4. Risiko und Finanzierungsstruktur – State of the Art und Hypothesenentwicklung

- 4.1 Darstellung der Literatursuche

- 4.2 Kategorisierung der gefundenen Beiträge

- 4.3 Überblick über die konzeptionellen, Praktiker- sowie hybriden Beiträge

- 4.4 Überblick über die qualitativen Beiträge

- 4.5 Quantitative sowie Mixed-Methods Beiträge und Hypothesenentwicklung

- 4.5.1 Überblick über die quantitativen und Mixed-Methods Studien

- 4.5.1.1 Deskriptive quantitative Beiträge

- 4.5.1.2 Gegenüberstellung von Projektfinanzierung und Unternehmensfinanzierung

- 4.5.1.3 Risiko-Rendite-Verhältnis und Ausfallraten von Projektfinanzierungen

- 4.5.1.4 Charakteristika der Gastländer von Projektfinanzierungen und Infrastrukturinvestments

- 4.5.1.5 Auswirkungen von Projektfinanzierungen auf das Gastland

- 4.5.1.6 Syndikatstruktur

- 4.5.1.7 Risikotransfer

- 4.5.1.8 Zusammenfassung der Erkenntnisse

- 4.5.2 State of the Art und Hypothesenentwicklung zu Risiko und Fremdkapitalquote

- 4.5.2.1 Risiken auf Länderebene

- 4.5.2.2 Risiken auf Branchenebene

- 4.5.2.3 Risiken auf Projektebene

- 4.5.2.4 Zwischenresümee zu Risiko und Fremdkapitalquote

- 4.5.3 State of the Art und Hypothesenentwicklung zu Risiko und Kreditmarge

- 4.5.3.1 Risiken auf Länderebene

- 4.5.3.2 Risiken auf Branchenebene

- 4.5.3.3 Risiken auf Projektebene

- 4.5.3.4 Wechselwirkungen mit der Kreditmarge

- 4.5.3.5 Zwischenresümee zu Risiko und Kreditmarge

- 4.5.4 State of the Art und Hypothesenentwicklung zu Risiko und Laufzeit

- 4.5.4.1 Risiken auf Länderebene

- 4.5.4.2 Risiken auf Branchenebene

- 4.5.4.3 Risiken auf Projektebene

- 4.5.4.4 Wechselwirkungen mit der Laufzeit

- 4.5.4.5 Zwischenresümee zu Risiko und Laufzeit

- 4.6 Resümee des Literature Reviews und Zusammenfassung der Hypothesen

- 5. Quantitative Untersuchung zum Zusammenhang Risiko und Finanzierungsstruktur

- 5.1 Beschreibung der Datenbasis und der Variablen

- 5.2 Deskriptive Statistik

- 5.2.1 Deskriptive Ergebnisse zu Risiko und Fremdkapitalquote

- 5.2.1.1 Deskriptive Analyse auf Länderebene

- 5.2.1.2 Deskriptive Analyse auf Branchenebene

- 5.2.1.3 Deskriptive Analyse auf Projektebene

- 5.2.2 Deskriptive Analyse zu Risiko und Kreditmarge

- 5.2.2.1 Deskriptive Analyse auf Länderebene

- 5.2.2.2 Deskriptive Analyse auf Branchenebene

- 5.2.2.3 Deskriptive Analyse auf Projektebene

- 5.2.3 Deskriptive Analyse zu Risiko und Laufzeit

- 5.2.3.1 Deskriptive Analyse auf Länderebene

- 5.2.3.2 Deskriptive Analyse auf Branchenebene

- 5.2.3.3 Deskriptive Analyse auf Projektebene

- 5.2.4 Deskriptive Analyse zu den Wechselwirkungen

- 5.2.5 Zusammenfassung der deskriptiven Analyse

- 5.3 Inferenzstatisik

- 5.3.1 Methodik

- 5.3.2 Inferenzstatisik zu Risiko und Fremdkapitalquote

- 5.3.3 Inferenzstatisik zu Risiko und Kreditmarge

- 5.3.4 Inferenzstatisik zu Risiko und Laufzeit

- 5.3.5 Inferenzstatisik zu den Wechselwirkungen

- 5.4 Zusammenfassung der Ergebnisse der quantitativen Untersuchung

- 6. Qualitative Untersuchung zum Zusammenhang Risiko und Finanzierungsstruktur

- 6.1 Methodik und interviewte Unternehmen

- 6.2 Ergebnisse

- 6.2.1 Ergebnisse auf Länderebene

- 6.2.1.1 Makroökonomisches und politisches Risiko

- 6.2.1.2 Beteiligung einer internationalen Finanzinstitution

- 6.2.1.3 Gläubigerschutz

- 6.2.1.4 Wechselkursrisiko

- 6.2.2 Ergebnisse auf Branchenebene

- 6.2.2.1 Cashflow-Volatilität der Branche

- 6.2.2.2 Branchenregulierung

- 6.2.2.3 Branchennachfrage

- 6.2.3 Ergebnisse auf Projektebene

- 6.2.3.1 Fixierte Zinssätze

- 6.2.3.2 Errichtungsverträge

- 6.2.3.3 Betriebsverträge

- 6.2.3.4 Abnahmeverträge

- 6.2.3.5 Lieferverträge

- 6.2.3.6 Erfahrung der Sponsoren

- 6.2.4 Ergebnisse zu den Wechselwirkungen

- 6.2.4.1 Zusammenhang zwischen Fremdkapitalquote und Marge

- 6.2.4.2 Zusammenhang zwischen Fremdkapitalquote und Laufzeit

- 6.2.4.3 Zusammenhang zwischen Laufzeit und Marge mit Interaktion

- 6.2.5 Zusätzliche Ergebnisse

- 6.3 Zwischenresümee

- 7. Conclusio, Implikationen und Limitationen

- 7.1 Forschungsfragen

- 7.2 Ergebnisse

- 7.2.1 Zusammenfassung des theoretischen Rahmens

- 7.2.2 Ergebnisse der Literaturanalyse

- 7.2.3 Ergebnisse der quantitativen Analyse

- 7.2.4 Ergebnisse der qualitativen Analyse

- 7.2.5 Beantwortung der Forschungsfragen

- 7.3 Wissenschaftliche Implikationen

- 7.3.1 Wissenschaftliche Implikationen zu Risiko

- 7.3.2 Wissenschaftliche Implikationen zur Trade-Off Theorie und Fremdkapitalquote

- 7.3.3 Wissenschaftliche Implikationen zum Merton-Modell, Kreditmarge und Laufzeit

- 7.4 Management-Implikationen

- 7.5 Policy-Implikationen

- 7.6 Limitationen

- Literaturverzeichnis

- Anhangsverzeichnis

- Anhang 1: Berechnung Merton-Modell

- Anhang 2: Literatursuche und Kategorisierung

- Anhang 2.1: Liste der Zeitschriften mit Klassifizierung und Rating gemäß VHB-JOURQUAL3

- Anhang 2.2: Anzahl der Publikationen nach Publikationsart und -jahr

- Anhang 2.3: Anzahl der Publikationen nach Publikationsmedium

- Anhang 2.4: Die 20 meistzitierten Beiträge

- Anhang 2.5: Die 18 aktivsten Forscherinnen und Forscher nach Publikationsanzahl

- Anhang 2.6: Die 30 meistverwendeten Schlagwörter

- Anhang 3: Gesammelte Betrachtung der quantitativen und Mixed-Methods Beiträge

- Anhang 3.1: Überblick über die quantitativen und Mixed-Methods Beiträge mit Fokus auf Fremdkapitalquote, Kreditmarge oder Laufzeit

- Anhang 3.2: Detaillierte Variablen- und Effektbeschreibung für die quantitativen und Mixed-Methods Beiträge mit Fokus auf Fremdkapitalquote, Kreditmarge oder Laufzeit

- Anhang 4: Informationen zu Dealogic

- Anhang 4.1: Felder der ProjectWare Datenbank

- Anhang 4.2: Beispiel eines Factsheets der ProjectWare Datenbank

- Anhang 5: Detaillierte Informationen zu Variablenberechnungen

- Anhang 5.1: Liste der internationalen Finanzinstitutionen (IFI)

- Anhang 5.2: Berechnung der Cashflow-Volatilität auf Branchenebene

- Anhang 5.3: Berechnung der Branchennachfrage

- Anhang 6: Korrelationstabelle und VIF Tabelle

- Anhang 7: Zusätzliche Berechnungen und Robustheitstests

- Anhang 7.1: Tobit-Modelle zur Fremdkapitalquote

- Anhang 7.2: OLS-Modell zur Kreditmarge ohne Interaktionseffekt

- Anhang 7.3: OLS-Modelle Industrie- gegenüber Entwicklungsländer

- Anhang 7.4: OLS-Modelle mit Gesamtdaten ohne Winsorizing

- Anhang 7.5: OLS-Modelle kleiner gegenüber großer Projekte

- Anhang 8: Qualitative Erhebung

- Anhang 8.1: Anschreiben zu den Interviews

- Anhang 8.2: Interviewgrundlage

- Anhang 8.3: Hinweis zu den Interviewtranskripten

- Abbildungs- und Tabellenverzeichnis

- Reihenübersicht

1.Einleitung

Als Einleitung in diese Arbeit wird im folgenden Unterkapitel 1.1 zuerst die Problemstellung dargelegt, aus welcher sich zwei Forschungsfragen ableiten lassen, die im darauffolgenden Unterkapitel 1.2 mitsamt den Zielsetzungen dieser Arbeit präsentiert werden. Unterkapitel 1.3 legt dar, welcher methodische Zugang gewählt wird, um die Forschungsfragen beantworten zu können und der Aufbau der weiteren Arbeit wird in Unterkapitel 1.4 aufgezeigt.

1.1Problemstellung sowie realwirtschaftliche und wissenschaftliche Relevanz

Die Internationale Projektfinanzierung gewinnt an realwirtschaftlicher Bedeutung. Dies lässt sich auf der Angebotsseite mit einem fast stetig steigenden weltweiten Projektfinanzierungsvolumen belegen.1 Wurden Projektfinanzierungen von privaten Unternehmen historisch gesehen vorrangig zur Erschließung von Rohstoffvorkommen genutzt, greift der private Sektor seit Ende der 1980er Jahre auch vermehrt auf diese Organisations- und Finanzierungsform zur Realisierung von Infrastrukturprojekten zurück.2 Dies geschieht teilweise als Antwort auf das nachfrageseitige Defizit an Infrastrukturinvestitionen vieler Staaten. Während sich Industriestaaten mit hohen Erhaltungskosten für einen umfangreichen Infrastrukturbestand konfrontiert sehen, benötigen Entwicklungs- und Schwellenländer bei stark steigenden Bevölkerungszahlen in vielen Bereichen eine erste Basis an notwendiger Infrastruktur.3 Unabhängig von ihrem Entwicklungsstand eint viele Länder, dass staatliche Budgets stark eingeschränkt sind und dass die öffentliche Hand in vielen Fällen nicht die Expertise zur Umsetzung von Infrastrukturprojekten besitzt.4

←15 | 16→Die Internationale Projektfinanzierung bietet durch ihre Charakteristika eine effiziente Methode zur Umsetzung von Infrastrukturprojekten durch private Unternehmen. Die Off-Balance-Sheet-Finanzierung bei gleichzeitigem Cashflow-Related Lending und umfangreichem Risk-Sharing ermöglicht eine Finanzierung mit hohen Fremdkapitalanteilen bei geringen Sicherheiten und ausgeprägtem Risiko. Private Unternehmen können mithilfe der Internationalen Projektfinanzierung Kapital und Expertise einbringen, während staatliche Stellen und Interessen über Betreibermodelle oder Konzessionen ebenfalls gewahrt werden können. Nichtsdestotrotz konnte privates Engagement bisweilen die Infrastrukturlücke nicht schließen. Mehr noch, die Turbulenzen rund um aktuelle Großprojekte wie dem Flughafen Berlin Brandenburg oder dem Krankenhaus Nord in Wien, zeigen die Grenzen des Kosten- und Risikomanagements bei Infrastrukturprojekten auf.

Die Gründe, warum Infrastrukturinvestments scheitern, sind vielfältig jedoch lassen sie sich zusammenfassen in eine Überschätzung der Vorteile bei einer Unterschätzung der Kosten.5 Der österreichische Rechnungshof empfiehlt daher bei öffentlichen Bauprojekten: Für Investitionsprojekte sollten zeitgerecht – schon im Rahmen der Planung, jedenfalls vor Projektstart oder -umsetzung – umfassende Finanzierungskonzepte erstellt und die Projektfinanzierung spätestens vor Baubeginn in vollem Umfang sichergestellt werden, um Mehrkosten zu vermeiden und die Abwicklung durch offene Fragen nicht zu behindern und zu verzögern.6

Um solche umfassende Finanzierungskonzepte zu erstellen, unabhängig davon, ob es sich um ein Projekt im öffentlichen oder im privaten Bereich handelt, bedingt es eines soliden Verständnisses rund um die Wirkungszusammenhänge zwischen Risiken unterschiedlicher Art und der Finanzierungsstruktur von Projekten. Sucht man diesbezüglich nach Erkenntnissen in der wissenschaftlichen Literatur stellt sich jedoch schnell eine Ernüchterung ein. Generell zeigt sich, dass die Internationale Projektfinanzierung als Forschungsgebiet sowohl theoretisch wie empirisch kaum untersucht wurde.7 Im Detail lässt sich ein Mangel an theoretischen sowie empirischen Arbeiten zu den einzelnen Parametern der Finanzierungsstruktur, den Einfluss verschiedener Risiken auf diese Parameter sowie die Wechselwirkungen der Parameter innerhalb die Finanzierungsstruktur erkennen.8 Ergebnisse zu diese Fragestellungen könnten jedoch nicht nur ←16 | 17→zur Lösung von Praxisproblemen dienen, sondern bieten einen potentiellen Erkenntnisgewinn für verschiedenste betriebswirtschaftliche Forschungsbereiche wie z.B. Finance oder Internationales Management.9 Daraus ergibt sich eine hohe wissenschaftliche Relevanz dieses Themas.

Aufgrund der dargelegten wissenschaftlichen und realwirtschaftlichen Relevanz widmet sich diese Arbeit der Finanzierungsstruktur von Internationalen Projektfinanzierungen unter dem Einfluss verschiedener Risikoarten. Im folgenden Unterkapitel werden zwei Forschungsfragen formuliert, die die präsentierte Problemstellung umreißen.

1.2Forschungsfragen und Zielsetzung

Im Vordergrund dieser Arbeit steht die Untersuchung zum Einfluss unterschiedlicher Risiken auf die Finanzierungsstruktur von Internationalen Projektfinanzierungen. Die Finanzierungsstruktur wird hierbei verstanden als der Mix aus Fremdkapitalquote, Fremdkapitalkosten im Sinne einer Kreditmarge und der Laufzeit des Fremdkapitals. Zwar folgt eine stärkere Fokussierung auf die Fremdkapitalseite, da diese bei Projektfinanzierungen die bedeutendere Kapitalquelle darstellt10, jedoch ermöglicht die Optimierung der Finanzierungsstruktur auch der Eigenkapitalseite die eigene Verzinsung zu erhöhen. Eine möglichst effiziente Finanzierungsstruktur bildet daher das Zentrum jeder Projektfinanzierung oder wie es Blanc-Brude / Strange (2007) ausdrücken: In project finance, the goal is to come up with the most efficient mix of maturities, spreads, leverage, and other contractual provisions to manage what lenders perceive to be the project’s revenue risk and the probability of default on the debt.11

Um der Frage nachgehen zu können, wie sich verschiedenen Risiken sowie risikomindernde Mechanismen auf die Finanzierungsstruktur auswirken, müssen zuerst Risiken identifiziert und kategorisiert werden. Im zweiten Schritt muss die Finanzierungsstruktur aufgebrochen werden, um die Effekte auf die einzelnen Parameter untersuchen zu können. Drückt man dies in einer Frage aus, so ergibt dies Forschungsfrage 1:

←17 | 18→Forschungsfrage 1: Wie wirken sich Länder-, Branchen- und Projektrisiken auf die Finanzierungsstruktur, d.h. die Fremdkapitalquote, die Kreditmarge und die Laufzeit des Fremdkapitals bei Internationalen Projektfinanzierungen aus?

Da zwischen den einzelnen Parametern Beziehungen bestehen, müssen im zweiten Schritt die Wechselwirkungen zwischen diesen Variablen untersucht werden, um daraus auf den Zusammenhang zwischen Risiko und gesamte Finanzierungsstruktur schließen zu können. Forschungsfrage 2 zielt auf diese Untersuchung ab:

Forschungsfrage 2: Welche Wechselwirkungen bestehen zwischen Fremdkapitalquote, Kreditmarge und Laufzeit des Fremdkapitals bei Internationalen Projektfinanzierungen?

Über die Beantwortung dieser Forschungsfragen hinaus sollen mit dieser Arbeit mehrere Zielsetzungen erreicht werden. (1) Erstens soll in dieser Arbeit ein in sich geschlossener theoretischer Rahmen entwickelt werden. Dies geschieht als Reaktion auf die fehlende theoretische Fundierung vieler Beiträge zu diesem Thema. (2) Weiters soll ein systematischer Literaturüberblick das unübersichtliche Forschungsfeld zu Internationalen Projektfinanzierungen abbilden, mithilfe einer Kategorisierung systematisieren, sowie ordnen und dabei auch offene Forschungslücken aufdecken. (3) Darüber hinaus sollen die im Rahmen des Literature Reviews aufgedeckten Erkenntnislücken bestmöglich mit den Ergebnissen der quantitativen und qualitativen Untersuchung adressiert werden, um so das Forschungsgebiet der Internationalen Projektfinanzierungen konstruktiv weiterzuentwickeln. (4) Zusätzlich sollen Erkenntnisse generiert werden, die Sponsoren, Banken und öffentliche Entscheidungsträger für einen Vergleich von bisherigen Entscheidungen, für eine effektive und erfolgversprechende Planung zukünftiger Projekte, sowie für die Schaffung eines für Projektfinanzierungen attraktiven Umfelds nutzen können, um dadurch letztendlich das Infrastrukturinvestitionsdefizit verringern zu können. Nicht ausschließlich aber im Besonderen sollen die Erkenntnisse dabei der österreichischen Wirtschaft dienlich sein.

1.3Methodischer Zugang

Um die Forschungsfrage beantworten zu können, wurde ein mehrstufiger Untersuchungsaufbau sowie ein methodenpluralistischer Zugang gewählt. Es erfolgt

←18 | 19→(1)eine Durchsicht relevanter Theorien zu den Wirkungszusammenhängen zwischen Risiko und Finanzierungsstruktur und darauf aufbauend die Entwicklung eines theoretischen Konstrukts,

(2)ein Abgleich der theoriebasierten Wirkungszusammenhänge mit bisherigen Forschungsergebnissen,

(3)aufbauend darauf eine Ableitung von quantitativ überprüfbaren Hypothesen,

(4) ein quantitativer Hypothesentest mit einer Stichprobe von über 4.600 Finanzierungstranchen von weltweiten Projektfinanzierungen der Jahre 1994 bis 2017,

(5)sowie ein Abgleich und eine Diskussion der Ergebnisse der quantitativen Analyse mit den Erfahrungen und Meinungen von elf ExpertInnen österreichischer Sponsoren und Banken.

Eine detaillierte Beschreibung der methodischen Vorgehensweiser der einzelnen Komponenten findet sich jeweils zu Beginn der einzelnen Kapitel. Insgesamt bietet der Versuchsaufbau durch die quantitativ-konformistische Komponente in Kombinationen mit der explorativen Analyse die bisher detaillierteste Untersuchung der Wirkungszusammenhänge von Risiko und Finanzierungsstruktur Internationaler Projektfinanzierungen.

1.4Aufbau der Dissertation

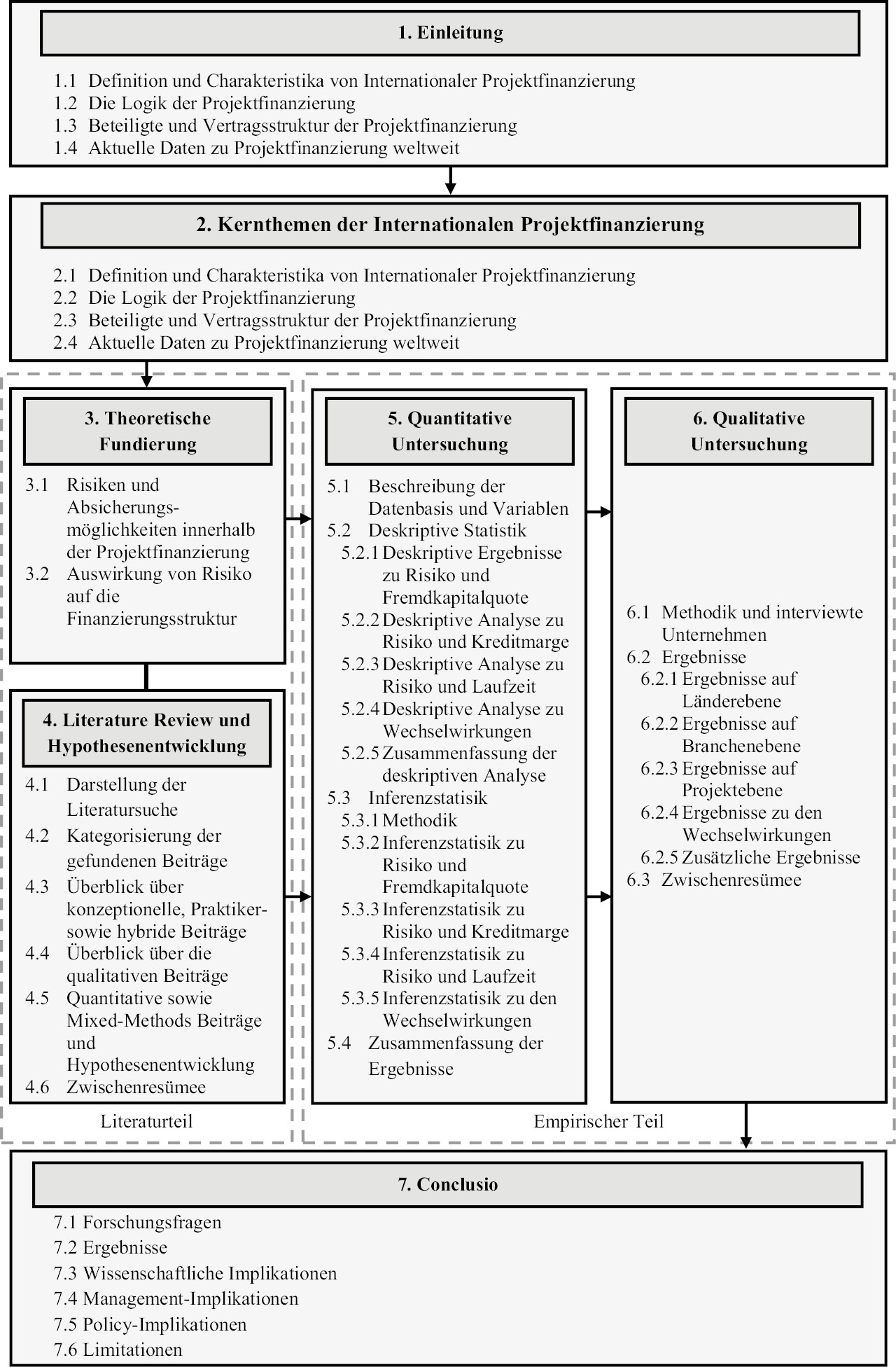

Die vorliegende Arbeit besteht aus sieben Kapiteln und der Aufbau dieser ist in Abbildung 1 illustrativ dargestellt. Innerhalb dieser Abbildung wurden die zwei wichtigsten Blöcke zur Beantwortung der Forschungsfrage – der Literaturteil und der empirische Teil – zusätzlich herausgehoben.

Im Anschluss an das Einleitungskapitel (Kapitel 1) dient Kapitel 2 zur Einführung des Lesers in die Thematik der Internationalen Projektfinanzierung. Es folgt dabei zuerst ein Überblick über die Definitionen und Charakteristika der Internationalen Projektfinanzierung (Unterkapitel 2.1) und danach wird die Logik der Projektfinanzierung (Unterkapitel 2.2) dargelegt, d.h. wie und warum eine Projektfinanzierung einen Mehrwert gegenüber einer konventionellen Unternehmensfinanzierung schaffen kann. Im Anschluss daran werden die Beteiligten bei Internationalen Projektfinanzierungen beschrieben (Unterkapitel 2.3) und abschließend wird die Bedeutung und Verbreitung der Internationalen Projektfinanzierung mit aktuellen Daten illustriert (Unterkapitel 2.4).

In Kapitel 3 erfolgt der Einstieg in die Untersuchung zum Zusammenhang zwischen Risiko und Finanzierungsstruktur mit der Entwicklung des theoretischen Untersuchungsrahmens. Dazu erfolgt in Unterkapitel 3.1 eine Diskussion ←19 | 20→der Risiken und Absicherungsmöglichkeiten innerhalb der Projektfinanzierung. Danach werden die Auswirkungen dieser Risiken auf die Finanzierungsstruktur besprochen (Unterkapitel 3.2), wobei dieser Abschnitt nochmals unterteilt wird in Auswirkung auf die Fremdkapitalquote (Unterkapitel 3.2.1) und Auswirkung auf die Kreditmarge und Laufzeit (Unterkapitel 3.2.2).

Die Implikationen des theoretischen Untersuchungsrahmens werden in Kapitel 4 dem bisherigen Forschungsstand gegenübergestellt. Dazu wird ein systematischer Literature Review erstellt. Zuerst wird dabei die Literatursuche erläutert (Unterkapitel 4.1) und wie die gefundenen Beiträge kategorisiert wurden (Unterkapitel 4.2). Unterkapitel 4.3 und Unterkapitel 4.4 bieten jeweils einen Überblick über die theoretischen, Praktiker- und hybriden Beiträge sowie über die qualitativen Beiträge. Das darauffolgende Unterkapitel 4.5 stellt das Zentrum des gesamten Kapitels dar. Darin wird ein Review der relevanten quantitativen Beiträge erarbeitet und unter Berücksichtigung des theoretischen Rahmens werden die Hypothesen für die quantitative Untersuchung entwickelt. Im Anschluss daran erfolgt ein Resümee des Literature Reviews und eine übersichtliche Zusammenfassung der Hypothesen (Unterkapitel 4.6).

In Kapitel 5 erfolgt die quantitative Untersuchung zum Zusammenhang zwischen Risiko und Finanzierungsstruktur. In Unterkapitel 5.1 werden die Daten und verwendeten Variablen beschrieben. Im Anschluss daran erfolgt eine deskriptive Analyse der Stichprobe (Unterkapitel 5.2) und danach der Hypothesentest mithilfe der schließenden Statistik (Unterkapitel 5.3). Eine Zusammenfassung der Ergebnisse der quantitativen Untersuchung findet sich in Unterkapitel 5.4.

Kapitel 6 widmet sich der qualitativen Untersuchung des Zusammenhangs zwischen Risiko und Finanzierungsstruktur und baut auf den Ergebnissen der Inferenzstatistik des vorangegangenen Kapitels auf. In Unterkapitel 6.1 wird die Methodik der qualitativen Untersuchung dargelegt und in Unterkapitel 6.2 werden danach die Ergebnisse präsentiert. Bevor die Arbeit in die Conclusio mündet, wird zuvor noch ein Zwischenresümee der qualitativen Untersuchung gezogen (Unterkapitel 6.3).

In der Conclusio in Kapitel 7 werden die Forschungsfragen (Unterkapitel 7.1) mit den Ergebnissen der Arbeit beantwortet (Unterkapitel 7.2). Die wissenschaftlichen Implikationen werden in Unterkapitel 7.3 im Detail besprochen. Im Anschluss daran werden die Management-Implikationen (Unterkapitel 7.4) und die Policy-Implikationen (Unterkapitel 7.5) aufgezeigt. Abschließend werden die Limitationen der Arbeit in Unterkapitel 7.6 offengelegt.

←20 | 21→

Abbildung 1: Aufbau der Arbeit

←21 | 22→1 Unterkapitel 2.4.

2Vgl. Esty / Chavic / Sesia (2014), S. 1

3Vgl. McKinsey Global Institute (2013), S. 1

4Vgl. Della Croce / Gatti (2014), S. 124; Garcia-Bernabeu / Mayor-Vitoria / Mas-Verdu (2015), S. 173

5Vgl. Flyvbjerg / Garbuio / Lovallo (2009), S. 190

6Rechnungshof Österreich (2018), S. 29

7Vgl. Gatti (2013), S. 21; Megginson (2010), S. 47

8Siehe hierzu Kapitel 3.

9Vgl. Müllner (2017), S. 31

10Die Fremdkapitalquote im Datensatz, der der qualitativen Erhebung zugrunde liegt, beträgt die durchschnittliche Fremdkapitalquote rund 75 Prozent.

11Blanc-Brude / Strange (2007), S. 105

Details

- Pages

- 400

- Publication Year

- 2021

- ISBN (Softcover)

- 9783631843932

- ISBN (PDF)

- 9783631845042

- ISBN (ePUB)

- 9783631845059

- ISBN (MOBI)

- 9783631845066

- DOI

- 10.3726/b17953

- Language

- German

- Publication date

- 2021 (March)

- Keywords

- Infrastruktur Kapitalstruktur Spread Marge Laufzeit Project Finance Öffentlich-private Partnerschaft Public-Private-Partnership

- Published

- Berlin, Bern, Bruxelles, New York, Oxford, Warszawa, Wien, 2021. 400 S., 82 s/w Abb., 18 Tab.

- Product Safety

- Peter Lang Group AG